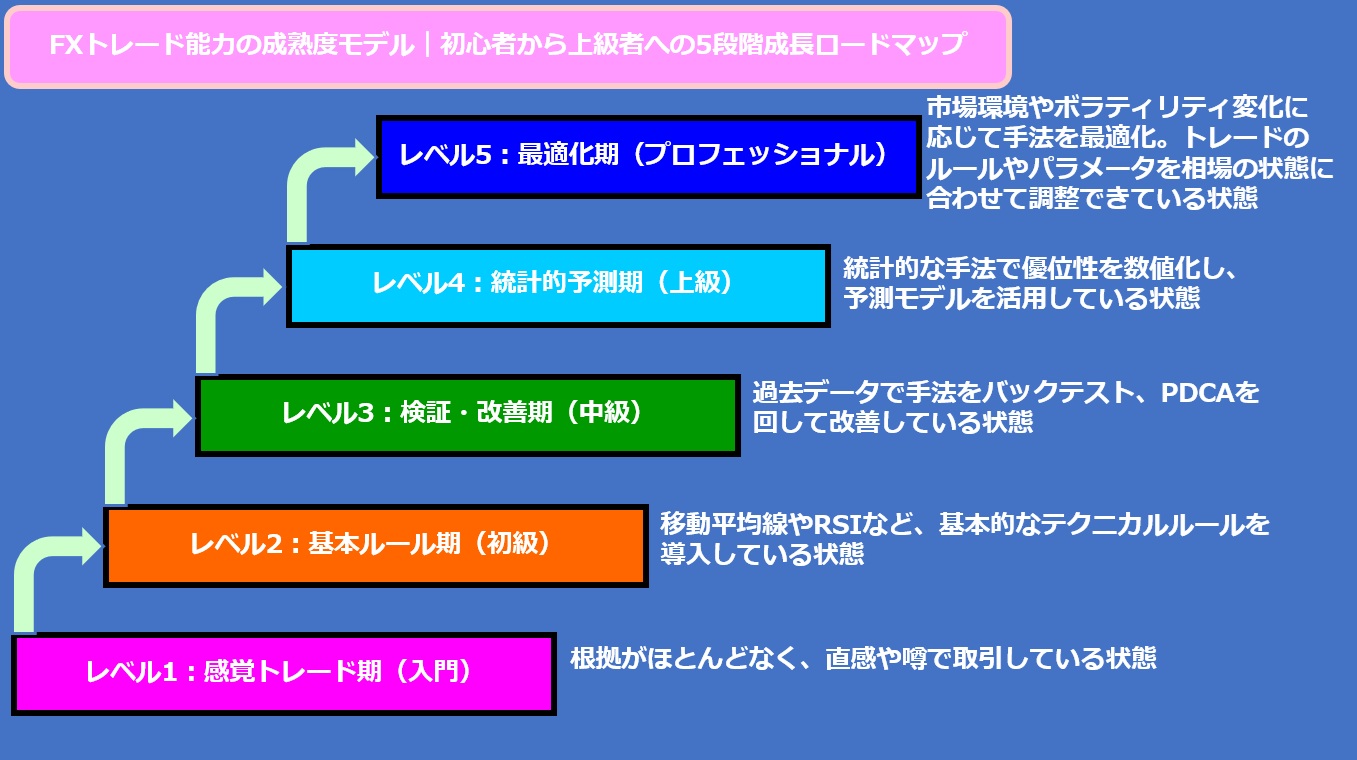

私が初心者としてFXを始めてから現在に至るまでの歩みと、先人たちのトレード手法を参考にしながら整理した「FXトレード能力の成熟度モデル」を、初心者から上級者までの五段階成長ロードマップとしてまとめました。

このモデルは、国際的な能力成熟度モデルであるCMMI(Capability Maturity Model Integration)をベースにしています。

CMMIとは、組織やプロセスの成熟度を評価・改善するための国際的な指針で、レベル1からレベル5までの段階があります。

初期の場当たり的な運営から、データに基づいた予測管理、さらには継続的な最適化へと発展していく体系です。主にソフトウェア開発やサービス業で活用され、品質や効率を体系的に高めるモデルとして広く用いられています。

私はIT業界で10年以上、シニアITスペシャリストとしてCMMIモデルの適用に携わり、大規模システム開発においてレベル5の達成を経験してきました。

本記事ではCMMIそのものの詳細な説明は行いませんが、このモデルは分野を問わず応用可能であり、FXにおいてもトレード能力向上の段階を整理するうえで有益であると考えています。

私自身の現状の成熟度レベルは自己評価でレベル4程度です。本稿では、初心者時代からどのように能力を改善してきたかを実体験とともに解説します。

今後、この五段階成長ロードマップについてはシリーズとして展開し、本記事ではその基本的な概要を紹介する予定です。

なお、私も多くの失敗を経験しており、その反省を踏まえて成長してきました。

ネット上では「数か月で成果が出た」という事例も見かけますが、継続的に成果を出せるようになるには時間と

試行錯誤が必要だと感じています。これまでの失敗談も交えながら、成長のプロセスを率直にお伝えしていきます。

レベル1:感覚トレード期(入門)

定義

状態:根拠がほとんどなく、直感や噂で取引。

特徴:ルールなし、損切り・利確も曖昧。

課題:感情トレードが多く、資金が安定しない。

私がFXを始めた頃の体験です。

口座を開設し、YouTubeや書籍を参考に見よう見まねで取引を始めました。

最初は1分足チャートを見て「上がりそう」と感じて買いましたが、すぐに逆方向へ動き損切り。初めてのトレードはあっけなく敗北でした。

その後、急上昇しているチャートに飛び乗ると一時的に利益が出て「いけるかも」と思いましたが、次の取引では急落し含み損に。耐えられず損切りした後、焦ってポジションを取り直すも再び逆行し、資金は大きく減ってしまいました。

当時は戦略も根拠もなく、感覚だけで売買するいわゆる“モンキートレード”状態でした。

FXをやり始めてから1か月くらいはこんな感じでした。

このようにレベル1では、明確なルールがなく直感で売買してしまうため、うまくいかないケースが多いのです。

レベル2:基本ルール期(初級)

定義

状態:移動平均線やRSIなど、基本的なテクニカルルールを導入。

特徴:シンプルな売買ルールを使い始め、損切りや資金管理を意識。

課題:一貫性の欠如。ルールの精度は未検証。

私がFXを始めて数か月後、何から学べばよいのか分からず迷っていました。

そんなときに出会ったのが「一番売れている月刊マネー誌ZAiが作ったFX入門」という書籍です。

この本には、FXに関する基礎知識が網羅されており、図解も多くとても分かりやすく書かれていました。

私はこの書籍で基礎を体系的に学ぶことができたと思います。

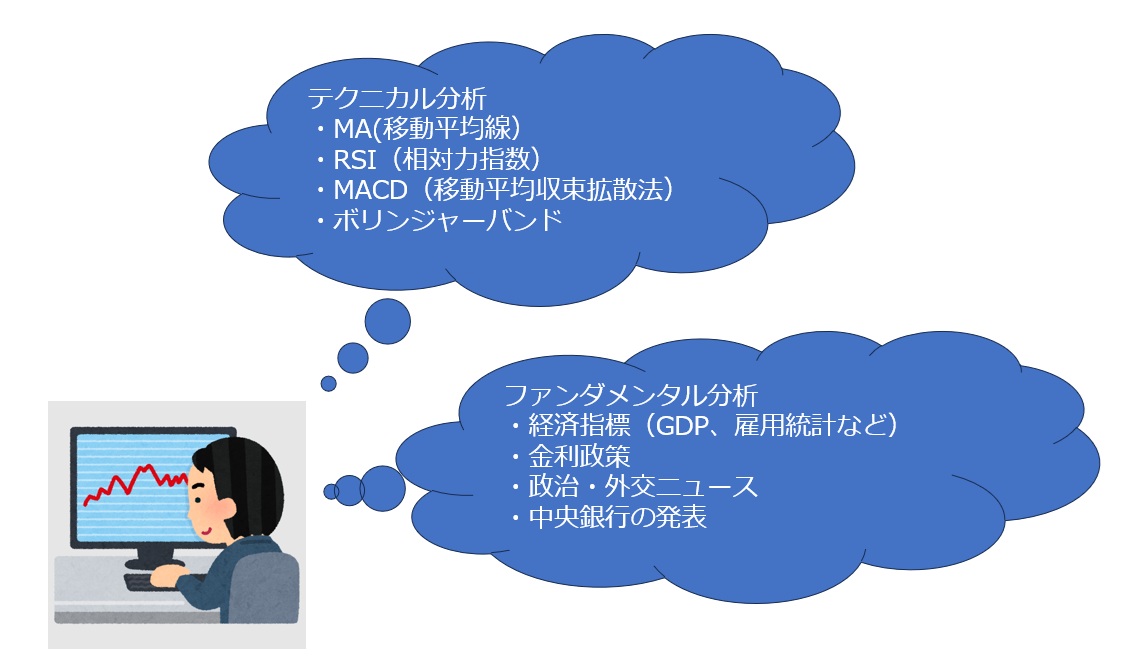

その中で、FXトレードには大きく分けて2つの分析方法があることを知りました。

- テクニカル分析

- ファンダメンタル分析

たとえば「今のチャートは以前と似ているから、次も同じように動くかもしれない」といったパターン分析が代表的です。

移動平均線やローソク足などのチャートを読み解くことが中心となります。一方、ファンダメンタル分析は、経済の状況やニュース、企業や国の財政状態などの情報から値動きを予測する方法です。たとえば、米国の雇用統計や金利発表など、世界経済に関わるイベントを踏まえてトレード判断を行います。

こちらは幅広い情報を読み解く必要があり、初心者には難しく感じられるかもしれません。

私は、当時、ファンダメンタル分析は難易度が高いと考え、テクニカル分析を中心に学ぶことにしました。

FX関連のYouTubeで「三尊天井(トリプルトップ)」や「逆三尊(トリプルボトム)」といったパターンを知り、実際にリアル口座で試してみましたが、うまく結果を出すことはできませんでした。

チャートの見方によっては「三尊のようにも見える」パターンがあり、感覚的な部分が多く私には合わないと感じました。

また、書籍で紹介されていたMA(移動平均線)、MACD(移動平均収束拡散法)、ボリンジャーバンドなども試しましたが、同じく期待通りにはいきませんでした。

いろいろ飛びついては失敗するという繰り返しでした。

この頃は「本当に継続して成果を出せている人はいるのだろうか」と疑問を抱く時期でもありました。

トレーダーの多くが途中で退場するといった情報も知り、正直かなり落ち込んでいたのを覚えています。

レベル3:検証・改善期(中級)

定義

状態:過去データで手法をバックテスト、フォワードテストでPDCAを回して改善。

特徴:PDCAを回して効果的な手法を絞り込んでいく。

課題:相場の局面によって勝率が変動、環境依存度が高い。

FXを始めて半年ほど経った頃、トレード手法を過去データでバックテストして検証する方法を知りました。

バックテストで思うような結果が出なければ、手法を修正して再テストを行います。私はYouTubeで解説されているトレーダーの方法を参考に学びました。

当時はMT4(メタトレーダー4)を使っていましたが、裁量だけでは十分なバックテストができませんでした。

調べた結果、「フォレックステスター」という専用ツールを見つけ、そこでバックテストを行うことにしました。しかし、書籍やYouTubeで紹介されているテクニカル手法を試しても、資金は減る一方でした。

そこで「フォワードテスト」という手法を知りました。

デモ口座でフォワードテストを行いましたが、バックテストほどの成果は出ません。さらに、リアルタイムで行うため時間もかかります。この時期は絶望と希望を何度も行き来しました。

私はシステムトレードにも挑戦しました。プログラマー経験を活かし、EA(Expert Advisor)を自作しました。EAのメリットは、バックテストやフォワードテストを自動で実施できることです。裁量より効率的に検証できるため、希望が少しずつ見えてきました。

この後、3年間ほぼ毎日、EAを作ってはバックテスト・フォワードテスト・リアル口座で試す作業を繰り返しました。しかしすぐには成果は出ません。

短期間のフォワードテストでは不十分であることも痛感しました。

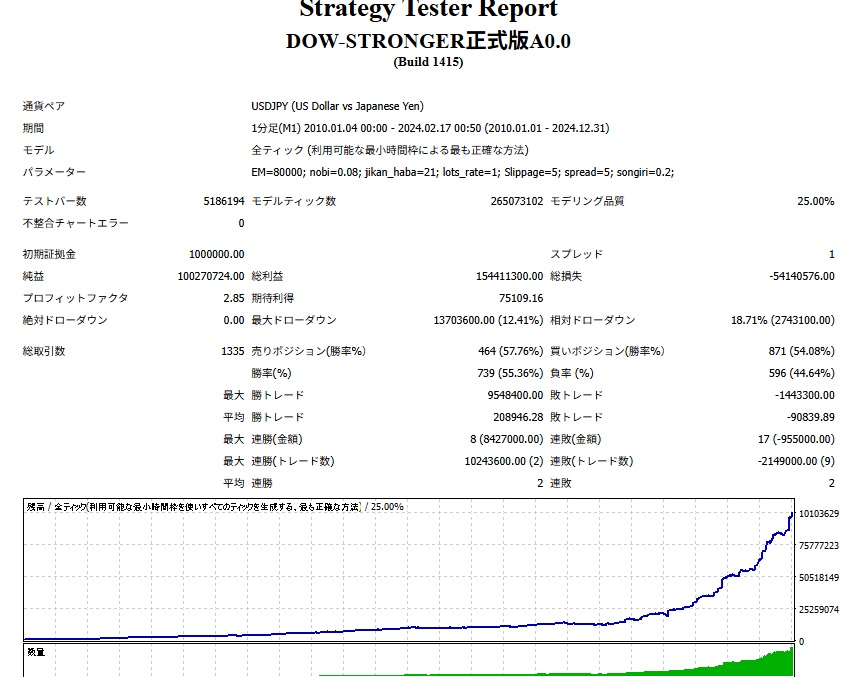

ある時、バックテストで非常に良い結果が出るEAが完成しました。

※注意 バックテストの結果は将来を保証するものではありません

これは「いける」と思いました。

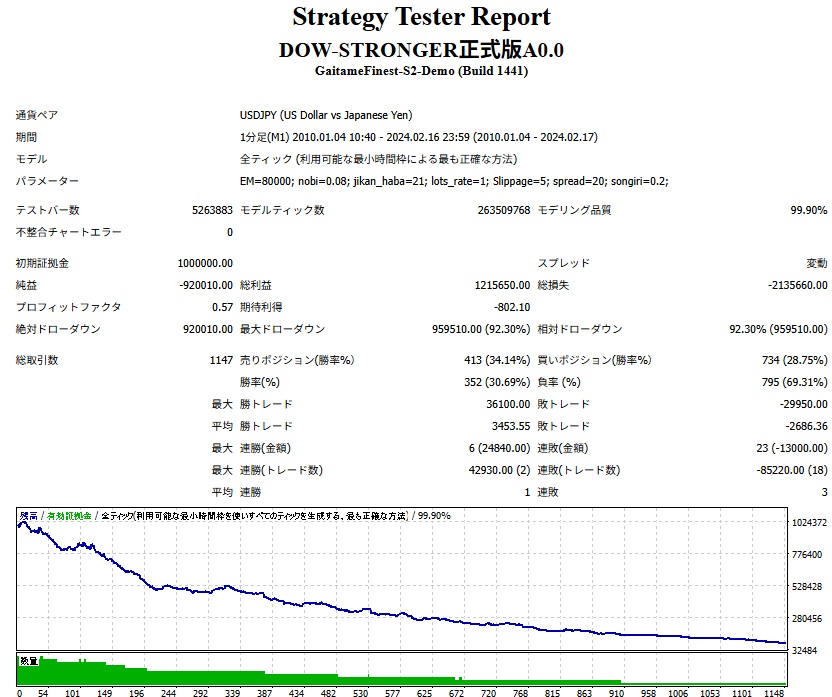

しかし、念のためネット上の先輩トレーダーに確認してもらったところ、スプレッドやスリッページを含めたバックテストでないと、本当の意味での検証にはならないと指摘されました。

当時は、スプレッドやスリッページは微々たるものだから誤差のようなものと考えていました。

しかし、この指摘を受けて改めて調べたところ、MT4ではスプレッドが固定であるため、実際の取引に近いシミュレーションはできないことが分かりました。

さらに調べると、有料ツール「Tick Data Suite(TDS)」を使うことで、MT4でも変動スプレッドや精度の高いヒストリカルデータを使用できることが分かりました。

それまではFXDDのヒストリカルデータを利用していましたが、データがやや粗いことも知りました。

TDSを適用してMT4でバックテストを行った結果、驚くべき結果となりました。

以前のバックテストでは右肩上がりだったのに対し、今回は右肩下がりの結果となったのです。

非常に落ち込みました。

この時点で、FXを始めてから4年が経過していました。

※注意 バックテストの結果は将来を保証するものではありません

別の機会に詳しく説明しますが、この時作成したEAをベースに、テクニカル指標の追加や削除を行い、どの組み合わせが最も効果的かを検証しました。

この試行錯誤により、テクニカル指標の最適な組み合わせをある程度絞り込むことができました。

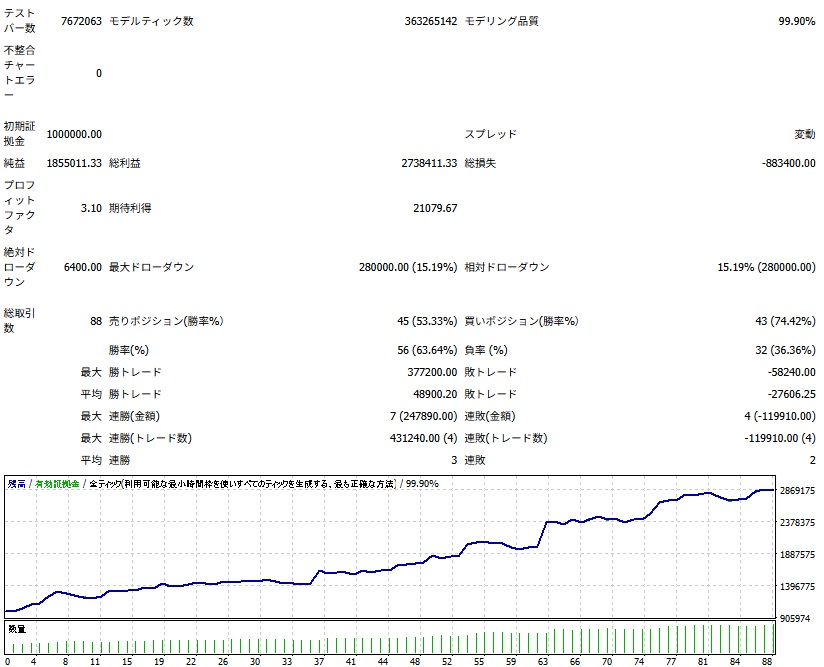

その結果、作成したEAのバックテスト結果は以下の通りです。

(2005年から2025年までのバックテスト結果)

このEAの詳細については、別の機会に解説します。

※注意 バックテストの結果は将来を保証するものではありません

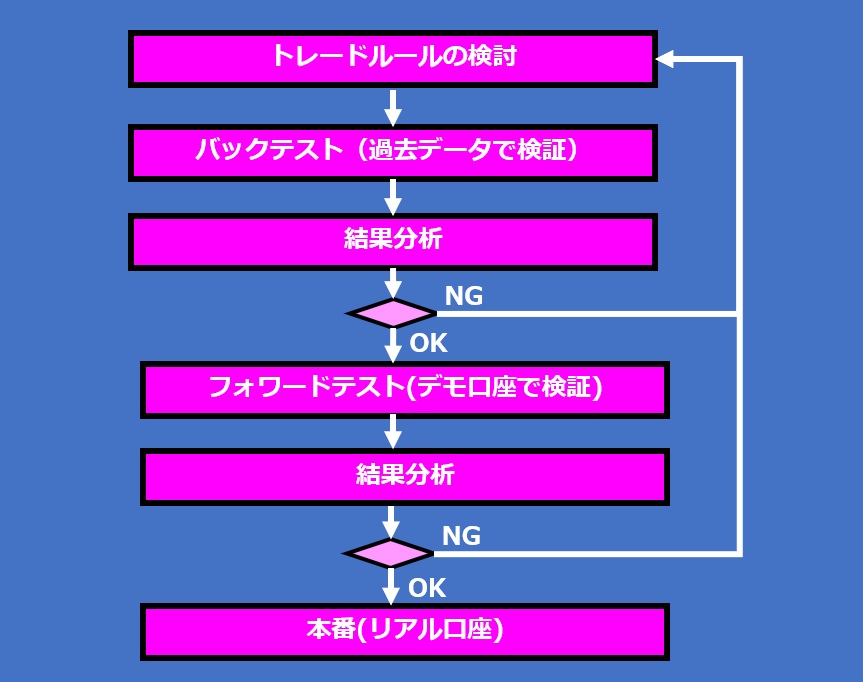

これまで述べたトレードルールの検討、バックテスト、フォワードテスト、本番についてフローチャートにしました。

| ステップ | 内容 | 目的 |

|---|---|---|

| トレードルールの検討 | 売買タイミングや損切り・利確の基準など具体的なルールを決める | バックテストを行うトレードルールを作る |

| バックテスト | 過去の相場データを使い、ルールの有効性を検証する | 勝率や利益率、ドローダウン等を確認し改善する |

| フォワードテスト | 未知のデータやデモ口座で実際に試す | 再現性があるか確認する |

| 本番運用 | リアル口座で少額から運用を開始 | 安定した運用を目指す |

フローチャート自体はシンプルに見えますが、実際に使えるトレードルールを作るには、かなりの時間と労力が必要です。

私の場合、完成までに約2年かかりました。もちろん、人によってはもっと早く構築できるかもしれません。

それでも、この過程で得られたノウハウや経験は非常に貴重で、今後のトレードに大いに役立つと感じています。

レベル4:統計的予測期(上級)

定義

状態:モンテカルロシミュレーション等の統計的な手法で予測モデルを活用。

特徴:統計的予測モデルに基づいた再現性の検証

課題:モデルが特定の環境に基づいた過去データに偏るリスク可能性あり。(過剰最適化)、環境変化への柔軟性が課題。

レベル4では、バックテストやフォワードテストでの結果だけで安心できるかどうかが課題となります。

見た目上、フォワードテストの結果が右肩上がりでも、これだけでトレードルールの再現性を保証できるわけではありません。

私はシニアITスペシャリストとして、また統計の知識を活かして、より確かな根拠に基づき判断したいと考えるようになりました。

このレベル4は、CMMIモデルにおけるレベル4に相当します。

CMMIモデルレベル4

現在の状況を数値で把握し、過去データや統計的手法に基づいて、サービス提供後の品質や生産性を予測します。

その予測結果から、プロジェクトや業務の目標が達成できるかを確認します。

目標達成が難しい場合は、統計的モデルに基づきプロセスや施策を調整・改善して、目標達成をコントロールします。

この考え方を参考に、FXトレードの成熟度モデルレベル4を整理すると次のようになります。

FX成熟度モデルレベル4

過去のチャートデータやトレード履歴を数値化・統計化し、モンテカルロシミュレーションなどの手法で将来の利益を予測します。

その予測結果から、設定したトレード目標(利益率や最大ドローダウンなど)が達成できるかを確認します。

目標達成が難しい場合は、統計モデルに基づきトレードルールを改善し、目標達成をコントロールします。

この段階では、統計的手法を活用して、より精度の高い予測を行います。具体的にはモンテカルロシミュレーションを用いて、未来のトレード結果をシミュレーションします。

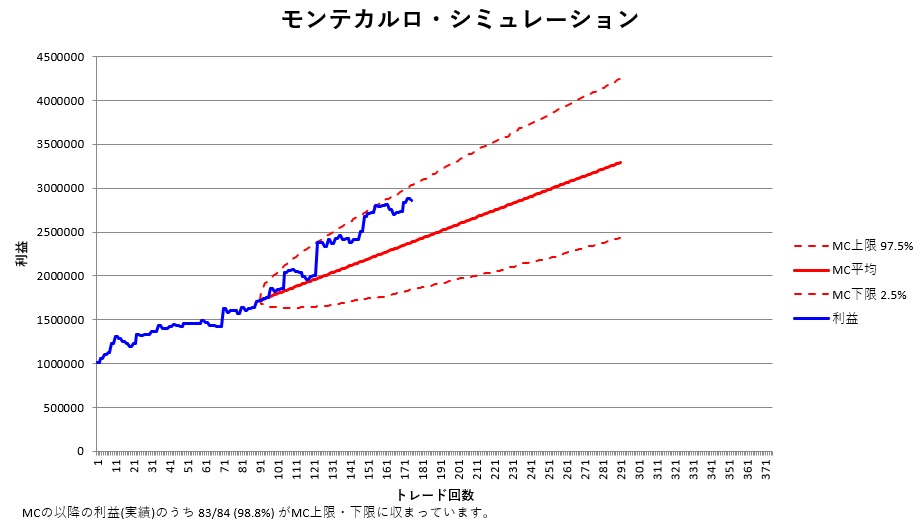

例えば次の図のようになります。

青色の線:過去データを使用したトレード結果

赤色の点線(上限・下限):91回目以降のモンテカルロ・シミュレーションによる未来の収益範囲(例:95%信頼区間)

91回目以降の青色の線はフォワードテストの位置付けです。

モンテカルロ・シミュレーションの上下限に収まっているかどうかで、トレードルールの再現性を評価できます。

※モンテカルロ・シミュレーションは、未来の相場を完全に予測するものではありません

グラフ下の「MC以降の利益(実績)のうち、83/84(98.8%)MC上限・下限に収まっています」という表記は、フォワードテスト結果が統計的予測にどの程度一致しているかを示しています。95%以上であれば、再現性のあるトレードルールと判断できます。

モンテカルロ・シミュレーションについては、別の記事で説明したいと思います。

レベル5:最適化期(プロフェッショナル)

定義

状態:市場環境やボラティリティの変化に応じて、トレード手法を自動または半自動で最適化。

トレードルールやパラメータを相場の状況に合わせて自動調整できる仕組み。

特徴:リアルタイムでのパフォーマンス監視と改善サイクルを確立。ファンダメンタル分析も統合的に考慮。長期的に安定した利益を上げる再現性のある仕組みを維持。

課題:システム維持や継続的改善が必要。

FXの成熟度モデルにおけるレベル5は、プロフェッショナルとしての段階です。

私自身、このレベルにはまだ到達していませんが、優れたトレーダーの手法を観察すると、次のような取り組みを行っているのではないかと推測しています。

| 項目 | 内容 |

|---|---|

| 相場環境の変化に柔軟に対応 | 市場のボラティリティやトレンドが変化しても、トレードルールやポジションサイズを自動または半自動で調整します。 |

| リアルタイムでのパフォーマンス監視 | 取引中のパフォーマンスをリアルタイムでチェックし、期待値やリスク管理の観点で最適化を実施します。 |

| ファンダメンタル分析の統合 | 経済指標やニュースなどファンダメンタル情報も自動的に考慮してトレード判断に使います。 |

| 再現性のある長期運用 | 環境変化に応じて最適化されたルールは、長期的に安定した運用となります。ただし、将来、過去になかった環境変化が生じることもあるため、注意が必要です。 |

このレベルでは、もはや裁量トレードではなく、ほぼ自動売買システムによる運用が中心となります。

ここまで到達すれば、FXトレードは単なる経験則ではなく、統計・システム・ファンダメンタル分析を統合したプロフェッショナルレベルの運用が可能です。

私もこの領域を目指して取り組んでいきたいと思います。